本周重磅日程:特斯拉、微软迎财报大考,最新经济数据指向欧美“软着陆”?

1月23日至1月27日当周重磅财经事件一览,以下均为北京时间:

春节期间的看点主要集中在欧美经济数据和巨头财报上:建议关注美国Q4实际GDP年化季环比初值,美国12月PCE物价指数,欧元区、英国、美国1月制造业、服务业PMI;央行方面,日本央行将公布12月货币政策会议纪要和1月货币政策会议审议委员意见摘要,加拿大央行公布利率决议;美股Q4财报季迎来高潮,特斯拉、微软、英特尔等科技巨头是否会再次令投资者失望?另外,日本通常国会、世卫组织新冠肺炎突发事件委员会会议召开。

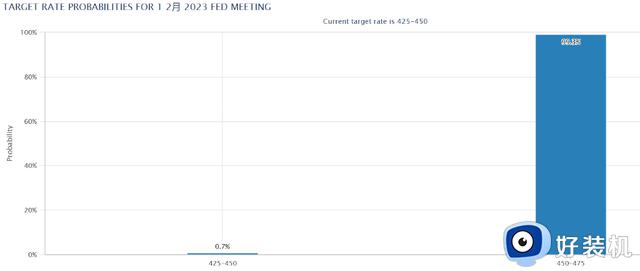

央行动态美联储进入1月议息会议前的静默期,按照惯例,美联储官员无法就货币政策与公众进行沟通。但在此之前,美联储官员已经进行一波“密集发声”。

当地时间周五,美联储理事沃勒称。货币政策已很接近足够限制经济的水平,支持1月加息25基点,拥有2023年FOMC会议投票权的费城联储主席哈克也支持加息25基点,堪萨斯城联储主席乔治称,美国经济仍有可能软着陆。一天前,美联储副主席布雷纳德暗示可能软着陆,称降低通胀可能不会造成大量失业。

芝商所FedWatch工具显示,市场认为美联储1月加息25基点“板上钉钉”。

随着2月2日利率决议逼近,欧洲央行官员与公众沟通货币政策的最后窗口将于周四关闭。

欧洲央行行长拉加德将分别与周二和周五发表讲话,她在稍早前表示,将进一步加息,与通胀抗战到底,并承诺会将高利率坚持到底,市场不要对欧洲央行将很快放缓加息抱有幻想。

加拿大央行预计将在周三结束有史以来最激进的紧缩行动之一,经济学家和市场预计,加拿大央行将在本周进行最后一次25基点的加息。

数据显示,加拿大劳动力市场持续紧张,失业率接近历史最低水平,2022年Q4经济增速为央行预测的两倍,与此同时,年度通胀率仍高达6.3%。

另外,日本央行将于周一公布2022年12月货币政策会议纪要,并于周四公布1月货币政策会议审议委员意见摘要,市场将努力寻找央行“转向”的蛛丝马迹。

日本核心CPI连续第九个月高于日本央行设定的2%通胀目标,甚至达到日本央行目标的两倍。投资者因此猜测日本央行可能会重新考虑未来的政策方向。

以下为本周央行重要议程:

周一(1月23日):日本央行公布2022年12月货币政策会议纪要;

周二(1月24日):欧洲央行行长拉加德发表讲话;

周三(1月25日):加拿大央行公布利率决议;

周四(1月26日):加拿大央行行长和高级副行长召开货币政策新闻发布会;日本央行公布1月货币政策会议审议委员意见摘要;

周五(1月27日):欧洲央行行长拉加德发表讲话。

经济数据周二将集中公布欧美PMI数据,分析表示,虽然欧美经济仍处于收缩区间,但收缩速度有所放缓,因此有分析师将其视为经济实现软着陆的最新迹象。

具体来看,分析师预计欧元区1月制造业PMI初值将从上月的47.8回升至48.5,服务业PMI将从49.8回升至50.2,欧洲经济正逐渐走出能源危机和通胀阴影。

与此同时,美国1月Markit制造业PMI初值将从上月的46.2小幅回升至46.5,服务业PMI初值将从44.7回升至46。

随着中国持续优化防疫政策,国际货币基金组织(IMF)总裁格奥尔基耶娃(Kristalina Georgieva)上周五暗示,IMF甚至可能很快上调今年的全球经济展望。

然而,美国经济仍存在一定的不确定性。

周四晚间公布的美国Q4实际GDP年化季环比初值预计为2.7%,较Q3的3.2%有所放缓。虽然这可能表明美国经济增长依然强劲,但近期公布的零售销售、住宅开工等数据显示,经济的增长势头在去年年末已经开始走弱。

分析师预计,在美联储持续的加息风暴下,美国经济增速今年将连续几个季度出现下滑。

另外,美国最青睐的通胀指标将于周五晚间公布。分析师预计,12月PCE物价指数同比将从11月的5.5%降至5.0%,势创2021年10月以来最低水平,环比将从11月的0.1%降至0.0%,为去年1月以来首次。美国12月核心PCE物价指数同比将从4.7%降至4.4%,势创2021年11月以来最低水平,环比持平前值为0.2%。

通胀率仍处于较高的历史水平,有分析担心,在经济软着陆的过程中,通胀可能下行到4%或5%左右的水平然后停滞不前,到时候美联储将面临进退两难的尴尬局面。

以下为本周主要经济数据:

周一(1月23日):美国12月谘商会领先指标月率;

周二(1月24日):欧元区1月制造业PMI初值、英国1月制造业PMI、美国1月Markit制造业PMI初值;

周三(1月25日):澳大利亚第四季度CPI同比、德国1月IFO商业景气指数、瑞士1月ZEW投资者信心指数、美国1月20日当周EIA原油库存变动;

周四(1月26日):韩国四季度GDP同比初值、英国1月CBI零售销售差值、美国四季度实际GDP年化季环比初值、美国12月耐用品订单环比初值、美国12月新屋销售总数年化;

周五(1月27日):美国12月PCE物价指数环比、美国1月密歇根大学消费者信心指数终值、美国1月密歇根大学1年通胀预期终值。

市场方面A股春节期间无限售股解禁。

春节过后,中国央行公开市场周六(1月28日)有5470亿元人民币7天逆回购到期,以及1510亿元人民币14天期逆回购到期,周日(1月29日)无逆回购到期。

休市安排:

周一(1月23日):中国A股、台股休市,1月30日起照常开市;

中国港股休市,1月26日起照常开市;

南北向交易关闭服务,1月30日起正常交易;

中国上期所、大商所、郑商所、广期所、上金所、中金所休市,1月30日起照常开市;

韩国股市休市,1月25日起照常开市;

周二(1月24日):新加坡股市休市一日。

公司财报:

美股Q4财报季迎来高潮,特斯拉、微软、英特尔等大型科技企业都将在下周公布业绩。

特斯拉将于周三美股盘后公布其2022年第四季度财报,分析师预期Q4特斯拉营收243.4亿美元,同比减少5.17%;经调整净利润40.15亿美元,同比减少7.69%;调整后每股收益1.136美元,同比减少7.96%。

从去年起,特斯拉在中美等重要市场开启多轮降价活动,在一定上提振了销量,但在另一方面也侵蚀了利润率,特斯拉Q2和Q3利润里分别降至27.16%和26.38%。分析师表示,在持续促销的策略下,Q4的毛利率表现至关重要。

微软将于周二美股盘后公布2023年第二财季(2022年Q4)业绩。分析师预计该公司营收仅增长2%,这将是微软自2017财年以来最低的季度收入增速。由于经济前景黯淡,客户放缓支出,微软备受关注的Azure云计算服务的营收增速去年三季度放缓至35%,预计四季度增速将再放缓五个百分点。

稍早前,微软宣布了万人级别的大裁员,公司收购动视暴雪的交易也面临流产风险,预计加剧投资者对这家科技巨头的增长担忧。

以下为重要公司财报:

周一(1月23日):无重要公司;

周二(1月24日):强生、通用电气、3M公司、微软;

周三(1月25日):特斯拉、阿斯麦、波音、IBM、AT&T;

周四(1月26日):英特尔、路易威登、SAP;

周五(1月27日):雪佛龙。

重要会议日本通常国会将于1月23日举行。

本次会议为期150天,如无延期,将于6月21日结束。国会开幕当天,预计将有四个政府方面的演讲,包括日本首相岸田文雄的施政方针演说。此外,从1月25日起,预计日本各党派将提出具有代表性的问题。

Genesis破产案首日听证会将于1月24日举行。

法庭文件No.23-10063显示,全球最大加密货币贷方之一的Genesis Global Capital的第11章破产案首日听证会将于北京时间1月24日03:00在美国纽约南区破产法院举行。

世卫组织将于1月27日召开新冠肺炎突发事件委员会会议,将讨论新冠疫情是否仍构成全球公共卫生紧急事件。

重要事件暴雪中国1月24日正式停服。

暴雪和网易合作已经彻底谈崩,暴雪中国对外回应称,《魔兽世界》于1月24日凌晨 0 点终止服务,届时下载功能将会停止,而旗下游戏国服都会停止。

新西兰候任总理希普金斯将在1月25日宣誓就职总理。

传亚马逊英国分部工人将于1月25日举行罢工。

据媒体近期报道称,亚马逊英国运营中心的数百名工人计划于1月25日举行罢工。代表该运营中心工人的GMB工会称,“由于对该公司每小时50便士的薪资水平以及其所缴纳税款数额的不满,将号召举行罢工活动。”亚马逊英国的工人即将举行的罢工活动可能将为2023年该国众多罢工活动中的首个。

微软将于1月26日举办Xbox直面会。

微软将于北京时间1月26日凌晨 4 点举办名为“Developer_Direct”的活动,届时可能会带来一些有关Xbox、PC 和 Game Pass新游戏的细节,预计将会公布数款游戏的发布时间。

微软介绍称,“由 Arkane Austin、Mojang Studios、Turn 10 Studios 和 ZeniMax Online Studios 等工作室的游戏创作者亲自呈现,Developer_Direct 将专注于重要更新、扩展玩法展示以及未来几个月将推出的 Xbox 游戏的最新信息,包括上古卷轴 Online、《极限竞速系列》、《我的世界传奇》和《红霞岛》”。

苏丹第40届喀土穆国际博览会将于2023年1月24日至31日举办。

此博览会是苏丹最大的经济和商业展会,许多国家和国内以及国际公司都会积极参加,并且博览会伴随着许多贸易、经济和投资活动。

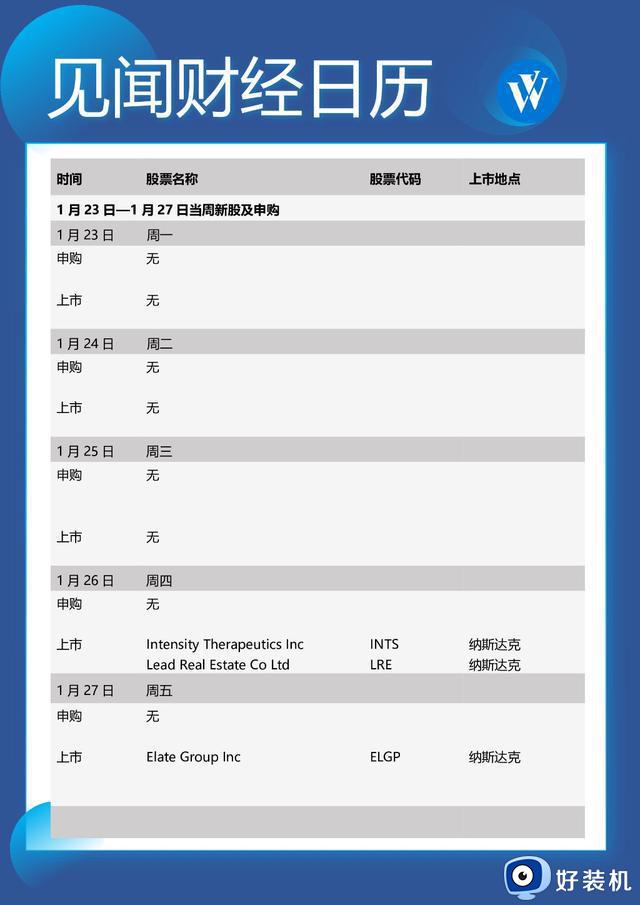

打新机会春节期间,A股和港股无新股申购和上市,美股本周有三只股票上市,均在纳斯达克登陆。

生物技术公司Intensity Therapeutics计划以4至5美元的价格发行180万股股票,拟募资800万美元。

日本豪华住宅地产开发商Lead Real Estate计划以7美元至9美元的价格发行200万张美国存托凭证(ADSs),筹资1600万美元。

仅有32名雇员的美国高端搬家和仓储服务商Elate Group,计划通过以5.25美元至7.25美元的价格提供130万个单位来募资800万美元。每个单位包含1股普通股和2张认股权证,可按IPO价格行使。

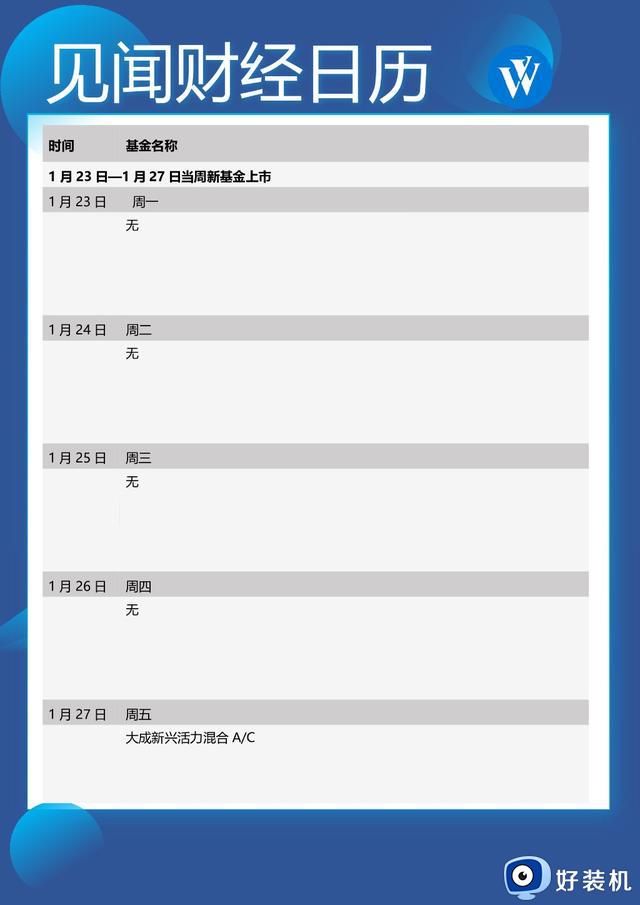

本周只有1只(A类与C类合并统计)新基金发行。

本文来自华尔街见闻,欢迎下载APP查看更多

本周重磅日程:特斯拉、微软迎财报大考,最新经济数据指向欧美“软着陆”?相关教程

- 一周重磅日程:特斯拉、微软迎财报大考,最新经济数据指向欧美“软着陆”?

- 微软拉开财报季序幕,下一个最重要的数据

- 又一科技巨头要效仿微信!微软拟开发一款“超级应用程序”,网友:马斯克的对手来了?

- 特斯拉、苹果、微软轮流爆破,中概股暴涨

- 微软和英特尔,悄悄地向俄罗斯重新提供服务,可能目的并不单纯

- 微软拟向OpenAI投资一百亿美元 加速ChatGPT与搜索引擎、办公软件融合

- 马斯克投资的OpenAI,微软将进行增资谈判!将挑战谷歌的搜索地位

- 曝微软将向欧盟提供补救措施,以避免 690亿美元收购动视暴雪失败

- 微软将全球裁员5%,影响1.1万员工,CEO:世界经济逆风下,科技仍有未来

- 微软2023财年第二季度营收527亿美元 non-GAAP净利润174亿美元

- 电脑无法播放mp4视频怎么办 电脑播放不了mp4格式视频如何解决

- 电脑文件如何彻底删除干净 电脑怎样彻底删除文件

- 电脑文件如何传到手机上面 怎么将电脑上的文件传到手机

- 电脑嗡嗡响声音很大怎么办 音箱电流声怎么消除嗡嗡声

- 电脑我的世界怎么下载?我的世界电脑版下载教程

- 电脑无法打开网页但是网络能用怎么回事 电脑有网但是打不开网页如何解决

热门推荐

电脑常见问题推荐

- 1 b660支持多少内存频率 b660主板支持内存频率多少

- 2 alt+tab不能直接切换怎么办 Alt+Tab不能正常切换窗口如何解决

- 3 vep格式用什么播放器 vep格式视频文件用什么软件打开

- 4 cad2022安装激活教程 cad2022如何安装并激活

- 5 电脑蓝屏无法正常启动怎么恢复?电脑蓝屏不能正常启动如何解决

- 6 nvidia geforce exerience出错怎么办 英伟达geforce experience错误代码如何解决

- 7 电脑为什么会自动安装一些垃圾软件 如何防止电脑自动安装流氓软件

- 8 creo3.0安装教程 creo3.0如何安装

- 9 cad左键选择不是矩形怎么办 CAD选择框不是矩形的解决方法

- 10 spooler服务自动关闭怎么办 Print Spooler服务总是自动停止如何处理